Heute bin ich auf diesen Artikel bei Focus-Money gestoßen: (aus Hygiene-Gründen erfolgt keine Verlinkung)

Geneigte Blogleser wissen, weshalb diese Aussage nicht stimmt. Ich gehe auch davon aus, dass Focus-Money das wissen könnte. Das Institut für Vermögensaufbau sollte es auf JEDEN Fall wissen, sonst sollten sie schleunigst ihren Namen überdenken. Überrauschung: Es gewinnt DWS Riester-Rente Premium (Liebling der freien und ahnungslosen Vermittler) vor UniProfiRente der Union Investment (hauptsächlich von VR-Banken vertrieben) und Deka ZukunfsPlan Classic (hauptsächlich von Sparkassen vertrieben). Wieso aber alle 3 Varianten ihre Kunden zu Verlierern werden lassen, kann man hier nachlesen. Bisher (seit 2010) konnte mir leider niemand auch nur einen dieser Punkte widerlegen!

Noch einmal die Fakten im Überblick:

Bei dieser Variante der Riester-Rente, die von einigen Fondsgesellschaften angeboten wird, wird der Beitrag des Kunden i.d.R. in einen speziellen nicht öffentlich gehandelten Dachfonds der jeweiligen Fondsgesellschaft angelegt, welcher lt. Anbieterangaben zum Teil täglich und individuell für jeden Kunden gemanagt wird. Es ist i.d.R. keine freie Fondsanlage möglich, da die Anbieter zum Rentenbeginn (hier “Auszahlphase“) mindestens die eingezahlten Beiträge sowie die geflossenen staatlichen Zulagen garantieren müssen. Ein Teil des Fondsguthabens wird zu Beginn der Auszahlphase für einen konstanten oder steigenden Auszahlplan bis zum Alter 85 verwendet und mit dem anderen Teil, der in eine Rentenversicherung umgeschichtet wird, wird die Weiterzahlung der “Rente” in der gleichen Höhe ab Alter 85 sichergestellt. Dieses Modell birgt für die Riester-Sparer ein paar Tücken.

Exkurs

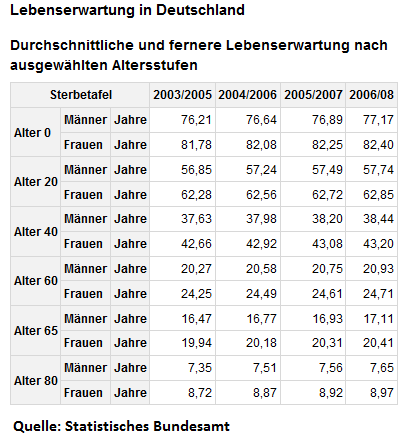

- Seit Jahrzehnten steigt die Lebenserwartung immer weiter an. In den letzten 120 Jahren ist die Lebenserwartung in Deutschland um durchschnittlich 44 Jahre angestiegen. Dies liegt v.a. an der hohen Lebensqualität, gestiegenem Bewusstsein für eine gesunde Lebensweise sowie dem medizinischen Fortschritt. Die Kehrseite der Medaille ist, dass die sozialen Systeme, die nach dem Umlageverfahren funktionieren, immer stärker belastet werden. Viele Menschen sorgen deshalb u.a. mit Altersvorsorgeprodukten wie z.B. der Riester-Rente vor.

-

Die Riester-Rente unterliegt gesetzlichen Beschränkungen bzgl. Tarifgestaltung. Zu Beginn der Auszahlphase ist maximal eine Teilkapitalentnahme i.H.v. 30% des Guthabens möglich, der Rest muss verrentet werden. Wenn diese Spielregeln nicht eingehalten werden, so müssen die staatliche Förderung sowie die gewährten Steuervorteile an den Staat zurückerstattet werden. Das heißt also, der Großteil der Riester-Sparer wird wohl oder übel den Weg der Verrentung antreten (müssen).

3. Gemäß aktuellen Daten des Statistischen Bundesamtes beträgt die Restlebenserwartung beispielsweise für einen 40jährigen Mann noch 38,44 Jahre, 3 Jahre früher waren das noch 37,63 Jahre Restlebenserwartung, also beträgt die Zunahme 0,81 Jahre oder 2,15% (bei Frauen gleichen Alters 0,54 Jahre oder 1,27%). Wenn man sich die Entwicklung der Restlebenserwartung bei 65jährigen anschaut, dann sind die Zahlen noch deutlicher, was u.a. daran liegt, dass zwischen 40 und 65 die natürliche Selektion beispielsweise die starken Raucher und die Extremsportler bereits dahingerafft hat. Im gleichen Zeitram nahm die Restlebenserwartung der 65jährigen Männer um 0,64 Jahre oder 3,89% und die der 65jährigen Frauen um 0,47 Jahre oder 2,36% zu.

4. Riester-Renten-Tarife ab 2006 sind zwingend als sog. Unisex-Tarife kalkuliert, d.h. es darf bei der Kalkulation kein Unterschied nach Geschlecht gemacht werden. Aus diesem Grund werden konkrete finanzmathematische Berechnungen weiter unten nur für Männer durchgeführt.

Was hat das nun aber mit Fondssparplänen und Auszahlplänen und Riester-Renten zu tun?

Stellen Sie sich vor, Sie lassen sich beraten. Bei der Beratung wird deutlich, dass Ihre Versorgungslücke im Alter 1.000e beträgt. Sie entscheiden sich für einen Riesterfondssparplan als Vorsorgeprodukt. Gemäß den Angebotsunterlagen können Sie nun auf der Basis der garantierten Werte (Summe Ihrer Beiträge + staatlicher Zulagen) auf eine monatliche Auszahlung i.H.v. 750€ zählen, auf der Basis einer Wertentwicklung der Fonds von 6% p.a. wird eine monatliche Auszahlung von 1.500€ in Aussicht gestellt. Wenn sich die Auszahlung nun irgendwo in diesem Korridor bewegt, wäre es für Sie in Ordnung. 10, 20, 30, 40 Jahre später ist nun die Auszahlphase und Sie bekommen trotz zufriedenstellender Wertentwicklung nur 500€… Was ist passiert?!

Während Sie bei Abschluss heute ein Angebot mit den heutigen Annahmen bzgl. Restlebenserwartung von 65jährigen bekommen haben, erhalten Sie die Auszahlung basierend auf den Annahmen bzgl. der Restlebenserwartung von 65jährigen in 10, 20, 30, 40, 50 Jahren. Wenn man nun den o.g. Wert von+0,64 Jahre bei Männern bzw. +0,47 Jahre bei Frauen alle 3 Jahre unterstellt und so fortschreibt, so ergeben sich im Verlauf der Jahrzehnte die folgenden interessanten Werte:

- Sie sind heute 55 und haben 10 Jahre Zeit bis zum Renteneintritt – die Lebenserwartung steigt in dieser Zeit also voraussichtlich um 2,13 Jahre oder 12,45% bei Männern und um 1,57 Jahre oder 7,69% bei Frauen.

- Sie sind heute 45 und haben 20 Jahre Zeit bis zum Renteneintritt – die Lebenserwartung steigt in dieser Zeit also voraussichtlich um 4,27 Jahre oder 24,96% bei Männern und um 3,13 Jahre oder 15,34% bei Frauen.

- Sie sind heute 35 und haben 30 Jahre Zeit bis zum Renteneintritt – die Lebenserwartung steigt in dieser Zeit also voraussichtlich um 6,4 Jahre oder 37,41% bei Männern und um 4,7 Jahre oder 23,03% bei Frauen.

- Sie sind heute 25 und haben 40 Jahre Zeit bis zum Renteneintritt – die Lebenserwartung steigt in dieser Zeit also voraussichtlich um 8,53 Jahre oder 49,85% bei Männern und um 6,27 Jahre oder 30,72% bei Frauen.

Man muss kein Mathegenie sein, um zu verstehen, was ein Anstieg der Restlebenserwartung um bis zu 50% bewirkt – schlimmstenfalls eine Kürzung der Rente um bis zu 50%! Diese Berechnungen sind zwar nur beispiel-, modellhaft und ohne irgendeinen Anspruch auf Vollständigkeit und doch zeigt sich bereits hier eindrucksvoll, welches Problem auftreten kann – am Ende des Geldes ist immer noch Leben übrig…

Was heißt das konkret?

Nehmen wir mal an, die Fondsgesellschaft kalkuliert das Angebot für Sie heute so (Berechnung mit FMH-Auszahlplanrechner):Soll: 1.000e monatlicher Auszahlplan mit Kapitalverzehr innnerhalb von 20 Jahren, Verzinsung von 6% nach Kosten (*lols*) und anschließend 1.000e Rente von der Versicherungsgesellschaft

- Quizfrage 1: Wieviel Kapital braucht die Fondsgesellschaft?

– Es müssen rund 142.000e zur Verfügung stehen. Check (142.000e, Zinssatz 6%, 0 Jahre Wartezeit, 20 Jahre Auszahlung) - Quizfrage 2: Wieviel Kapital braucht die Versicherungsgesellschaft nun mit 65, um ab 85 die Rente zahlen zu können?

-> Es müssen rund 77.850e zur Verfügung stehen. Check (77850e, Zinssatz 1,75%, 20 Jahre Wartezeit, 10 Jahre Auszahlung)

Konkrete Berechnung zu Quizfrage 2: Die Sterbetafel des Statistischen Bundesamtes berücksichtigt nur die Ist-Situation. Lebensversicherer arbeiten mit Sterbetafeln der Deutschen Aktuarvereinigung wie z.B. DAV 2004 R, die die Restlebenserwartung aufgrund des oben beschriebenen Effektes bewusst höher ansetzt. Gemäß DAV 2004 R beträgt die Restlebenserwartung für z.B. 65jährige Männer im Jahre 2040 (also für einen Kunden, der heute 35 Jahre alt ist) noch 30 Jahre. Es müssten also im Durchschnitt 10 Jahre Rente á 1.000€ monatlich ausfinanziert werden. Der Lebensversicherer rechnet mit dem gesetzlich vorgegebenen Rechnungszins von derzeit 1,75%, d.h. so wird das Kapital in der “Ansparphase” (65 – 85) sowie in der “Rentenphase” (85 – ) verzinst. Durch den FMH-Schnellcheck (3.) wissen wir nun, dass für 1.000€ monatliche Rente und 10 Jahre Laufzeit rund 77.850e Kapital gebraucht werden.

+ 13% Kapitalbedarf = – 4,2% Rente

Bei meinen Berechungen vor 3 Jahren im August 2010 war der Kapitalbedarf mit 85 noch bei 69.000e. Das bedeutet, dass alleine durch die Senkung des gesetzlichen Garantiezinses am 1. Januar 2012 Ihre Fondsgesellschaft 13% mehr Kapital für die 2. Auszahlphase ab 85 braucht. Das bedeutet, dass bei den Voraussetzungen wie oben 8.850e MEHR zur Verfügung gestellt werden müssen. Die Fondsgesellschaft muss also bis zum Rentenbeginn dieses Geld entweder zusätzlich erwirtschaften oder eben die Gesamtrente um etwa 4,2% absenken. So viel zu “sicherer Rente mit dem Fondssparplan”. Von einem Tag auf den anderen. Bei allen bestehenden 3 Millionen Verträgen. Schade, dass den Kunden außer mir und ein paar Kollegen das vorher niemand gesagt hat…

Zusammenfassung: Der Modellkunde ist heute also 35 Jahre alt und möchte 1.000€ Rente. Dafür braucht er bei dem Konstrukt “Riester-Fondssparplan” also im Alter von 65 Jahren

A) 142.000e Fondsguthaben +

B) 77.850e Kapital für den Lebensversicherer +

C) Eine gehörige Portion Glück und Mut.

Wieso braucht der Kunde Glück und Mut? Ist doch jetzt alles eigentlich ganz klar? Oder etwa nicht?

I.) Die Fondsanlage – eigentlich das Hauptargument für diese Produktgattung – ist i.d.R. nicht frei wählbar oder nur sehr eingeschränkt frei möglich, die Anbieter verwenden überwiegend hauseigene Produkte und das trotz teilweise besserer Alternativen anderer Fondsgesellschaften.

II.) Je nach Konstruktion der Sicherungsmechanismen/ Höchststandsgarantien besteht die Gefahr eines sog. Cash-Locks bei dem nur bis zum Ende der Laufzeit nur noch die garantierten Werte erwirtschaftet werden können.

III.) Durch das prospektierte tägliche Management entstehen Transaktionskosten und andere Weichkosten in nicht bezifferbarer Höhe.

IV.) Der Abschluss erfolgt heute, die Konditionen für den Auszahlplan/ die Rente werden erst Jahrzehnte später festgeschrieben.

V.) Der Risikoträger für die Rentenversicherung ab 85 steht heute noch nicht fest und kann anbieterseitig jederzeit willkürlich verändert werden – der Kunde hat keinen Einfluss auf die Auswahl.

VI.) Wenn sich der gesetzliche Rechnungszins in der Lebensversicherung nach unten verändert (was 2012 wie von mir erwartet auch eingetreten ist), braucht der Versicherer MEHR Kapital für die gleiche Rentenleistung – für Riester-Fondssparplankunden gilt der Rechnungszins zu Beginn der Auszahlphase… Die ersten Riester-Rentner klagen schon: Auszahlung von Riester-Fondssparplänen und Riester-Banksparplänen enttäuschend

VII.) Steigende Lebenserwartung / neue Sterbetafeln wirken sich nachteilig auf den Kapitalbedarf des Lebensversicherers für die Leibrente aus.

VIII.) Bei Tod in der Auszahlphase wird das nicht verbrauchte Fondsguthaben an Hinterbliebene ausgekehrt – der (nicht unerhebliche) Teil des Kapitals – derzeit >30% – der in die Rentenversicherung ab Alter 85 geflossen ist, geht dabei für die Erben verloren.

IX.) Keinerlei verlässliche Aussage bzgl. Höhe der Mindest-/ Gesamtrente möglich.

X.) Garantie der Mindestleistung (Summe der eingezahlten Beiträge + staatliche Zulagen) erfolgt durch dieFondsgesellschaft – i.d.R. eine GmbH, die von der Kapitalausstattung/-stärke nicht ansatzweise mit einer Bank oder Versicherung zu vergleichen ist.

Fazit: Riester-Fondssparpläne sind eine absolute Blackbox, die fast alle Nachteile der übrigen Produktvarianten vereint. Eine jede negative Veränderung der Rahmenbedingungen (gesetzlicher Rechnungszins, Fondsperformance, Anstieg der Lebenserwartung, etc…) wirkt sich sofort direkt auf die Rentenhöhe aus und dabei ist es ein reines Glücksspiel, ob die Konditionen zum Rentenbeginn besser oder schlechter als heute stehen – alle Anzeichen deuten jedenfalls Stand heute auf “schlechter”, denn alleine der Anstieg der Lebenserwartung ist ein Faktor, der sich voraussichtlich nicht umkehren wird und sich am deutlichsten und nachhaltigsten auswirkt… Wenn es eine Riester-Rente sein soll, dann gibt es je nach Ihrem Bedarf deutlich bessere Alternativen!

Mit freundlichen Empfehlungen,

Wladimir Simonov

Comments 3

Sehr geehrter Herr Simonov,

danke für diese ausführliche Beschreibung. Sie haben sich sehr viel Mühe gemacht. Ich hätte es nicht besser machen können. Dennoch glaube ich, das kaum jemand diese Zusammenhänge wirklich begreifen wird (oder bis zum Ende liest). Selbst unter erfahrenen Kollegen herrscht große Unwissenheit, was diese “blockbox”-Produkte angeht, welche auch noch großspurig Garantien vorgaukeln, die sich als Luftnummern entpuppen werden. Ich will es denjenigen unter Ihren Lesern, welche nicht die Geduld aufbringen, sich da durchzubeißen, ein wenig einfacher machen:

Herr Simonov hat Recht. Seine Kritik ist berechtigt. Lassen Sie sich von ihm beraten. Es gibt durchaus vernünftige Alternativen.

Schöne Grüße nach Germering

Hans G. Stamm

Herrn Simonov muss man uneingeschränkt zustimmen. Und diese Unsicherheit bezüglich der Rentenhöhe trifft natürlich genau so auf Banksparpläne zu und mit Abstrichen auf die Riester R Ente als Versicherungslösung. Siehe dazu die Vertragsrechtliche Seite nach VVG §§ 153, 163, 169, VAG § 89, Satzungs Protektor und ESM / Fiskalpakt. Ich kann Rürup,- Riester R Ente oder KLV nicht ( mehr) empfehlen. Das Risiko liegt allein beim Kunden. Deshalb ist die Privatisierung der Vorsorge als Ersatz für bisher als Umlage-finanzierte Vorsorge für mich auch gescheitert. Denn die angeblich höhere Rendite bei kapitalgedeckten Produkten gegenüber umlage-finanzierter Vorsorge stellt sich als nicht machbar heraus. Wer kann auch 20, 30, 40 … Jahre in die Zukunft sehen? E.S. Versicherungsmakler

Guter Artikel; stimme weitgehend zu. Das große Problem ist, dass im Vertrieb dieser Produkte mit den aktuellen Rentenfaktoren und unrealistischen Nettorenditen (nach Berücksichtigung aller Kosten) gerechnet wird. Dadurch rechnen sich diese Anbieter immer sehr leicht zum “Testsieger”, obwohl man nur von einem Abschluss abraten kann.

Eine weitere Anmerkung noch: Das Risiko des Cash Lock ist bei modernen CPPI-Konstrukten (z.B. der DWS Riester Rente Premium) wirklich extrem unwahrscheinlich. Nicht einmal die Krise von 2007-2009 konnte die Verträge in einen Cash Lock führen. Hinzu kommt, dass Riesterfondsprodukte ja immer laufende Beitragszahlungen haben, und neue Beiträge wieder “voll” in Aktien investiert werden könnten.